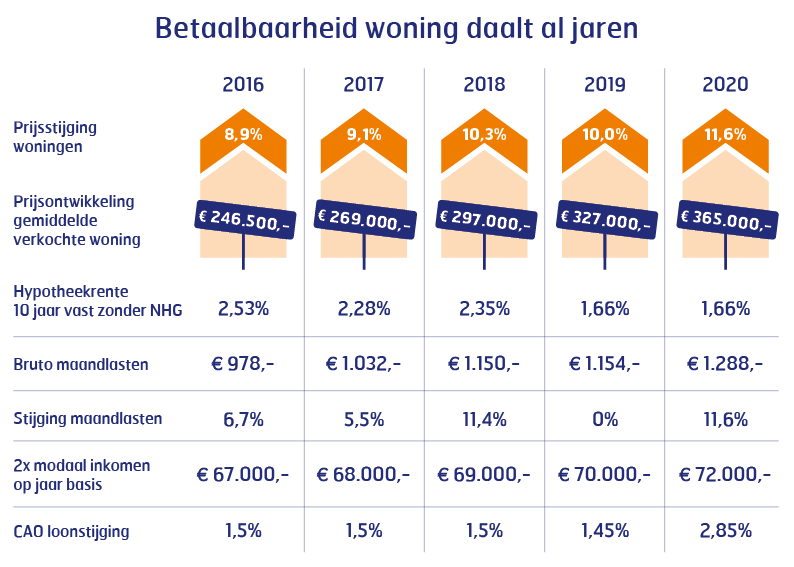

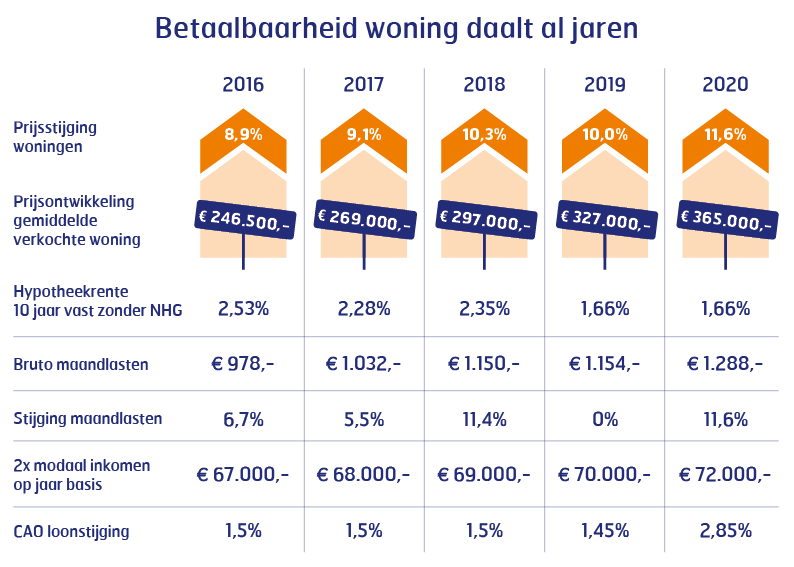

De NVM maakte vorig week bekend dat de prijs van de gemiddeld verkochte woning in 2020 met maar liefst 11,6% was gestegen. Dat is de hoogste stijging in de afgelopen vijf jaar en gemiddeld komen we de laatste vijf jaar uit op een stijging van bijna 10% per jaar. Met name dankzij rentedalingen in de jaren 2016, 2017 en 2019 kon de hogere benodigde hypotheek een stukje gecompenseerd worden, waardoor in die jaren de stijging van de bruto maandlasten minder hard ging dan de prijsstijging of zelfs nagenoeg op 0% uitkwam (2019).

Maar doordat afgelopen jaar de hypotheekrente per saldo gelijk eindigde zoals die begon, stegen de bruto maandlasten in 2020 ten opzichte van 2019 voor een vergelijkbare woning; namelijk net als de huizenprijzen met 11,6%. Doordat de inkomens in de afgelopen vijf jaar veel minder hard stegen, betekent dit dat de betaalbaarheid met uitzondering van het jaar 2019 elk jaar omlaag is gegaan.

In onderstaande tabel laten we voor een stel, dat elk een modaal inkomen heeft, zien hoe de ontwikkeling was van dit gezamenlijke modale inkomen, de huizenprijs, de hypotheekrente en de bruto maandlasten in de afgelopen vijf jaar:

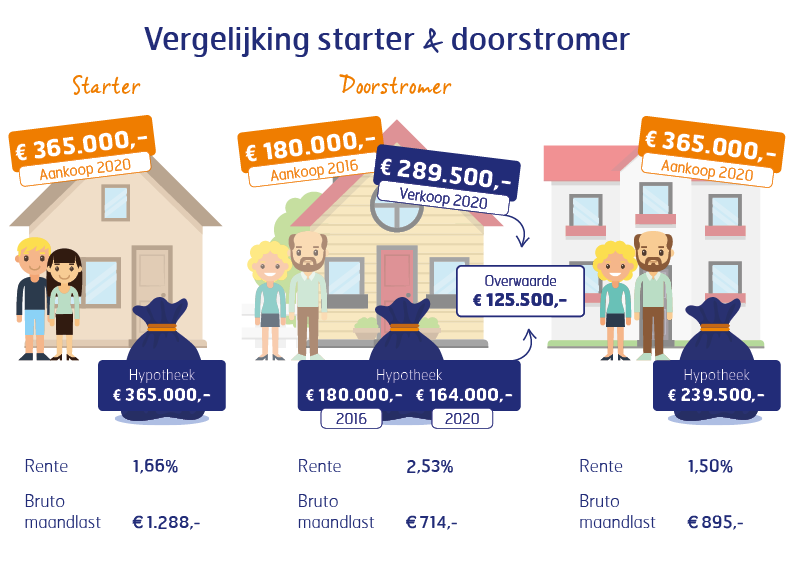

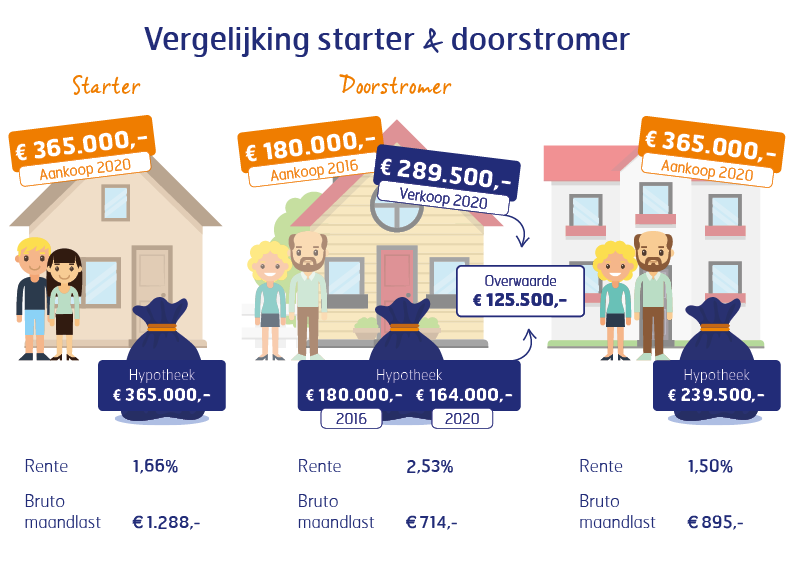

Verhuizer/doorstromer veel beter uit dan starter

In vergelijking met de starter zijn de effecten voor de betaalbaarheid voor een doorstromer veel minder negatief. Want de doorstromer heeft het grote voordeel dat hij voor zijn bestaande woning ook profiteert van de huizenprijsstijging. Bovendien heeft de doorstromer de afgelopen jaren al een deel van zijn bruto maandlast besteed aan de aflossing, waardoor zijn hypotheek ook nog iets lager is geworden. Dat resulteert in een grote overwaarde, waardoor de doorstromer meer speelruimte heeft om een hogere prijs te bieden dan een starter en hij dankzij deze overwaarde een lagere hypotheek nodig heeft.

Vergelijking starter en doorstromer

We laten dat zien aan de hand van een voorbeeld, waarbij we twee stellen hebben met exact dezelfde twee modale inkomens. Het ene stel is starter en het andere stel doorstromer:

De doorstromer in dit voorbeeld gaat wel een iets hogere bruto maandlast betalen, maar die is veel lager dan de bruto maandlast van de starters. Doordat de doorstromers eigen geld inbrengen, betalen ze ook een lagere rente dan de starters, waarbij we er even vanuit zijn gegaan dat ze een volledige hypotheek nodig hebben.

In dit voorbeeld zijn we er van uitgegaan dat de doorstromers in 2016 een woning hadden gekocht van € 180.000,-. Hadden ze destijds een duurdere woning gekocht dan zou het plaatje er nu nog rooskleuriger uitzien. En hadden ze voor 2016 een woning gekocht, dan hadden ze waarschijnlijk een veel hogere rente betaald dan 2,53%. Door nu te verhuizen naar een duurdere woning, kunnen ze boetevrij af van hun huidige hoge hypotheekrente en kan het zelfs zijn dat ze op een lagere bruto maandlast uitkomen in vergelijking met de huidige situatie.

Blijf op de hoogteSchrijf je nu in voor de nieuwsbrief en blijf op de hoogte van het laatste (rente)nieuws.

Bedankt voor uw aanmelding.