Annuïteitenhypotheek

Welke hypotheekvorm past bij jou? Bij afsluiten, oversluiten of verhogen helpen onze adviseurs je de beste keuze te maken. Ontdek de voor- en nadelen en krijg persoonlijk advies!

Wat is een annuïteitenhypotheek?

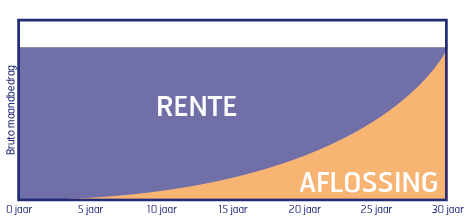

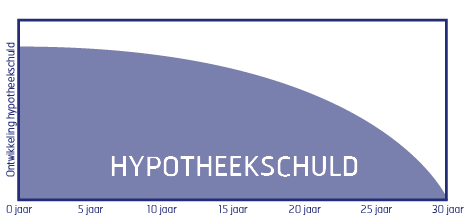

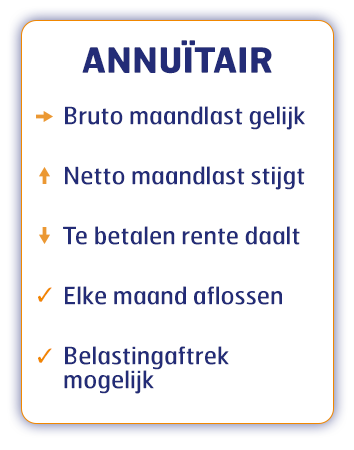

Als je kiest voor een annuïteitenhypotheek (ook wel: annuïtaire hypotheek), betaal je elke maand een vast bedrag. Dit wordt – niet geheel verrassend – de ‘annuïteit’ genoemd. Deze bestaat uit een deel rente en een deel aflossing. Aan het begin van de looptijd betaal je vooral veel rente en los je weinig af. In de loop der jaren neemt het rentebedrag af, omdat je al meer hebt afgelost.

Omdat de annuïteit elke maand hetzelfde blijft, los je steeds sneller af. Doordat de rente fiscaal aftrekbaar is en de aflossing niet, nemen je netto hypotheeklasten wel elke maand toe.

Let op: op het moment dat de rente wijzigt, verandert ook het vaste bedrag dat je per maand betaalt.

Hoe gaat het in zijn werking?

Looptijd

Een annuïteitenhypotheek kent vaak een looptijd van 30 jaar, maar je kunt ook een kortere looptijd kiezen. Je maandbedrag (de annuïteit) gaat dan omhoog, doordat je meer en sneller gaat aflossen. Het grote voordeel van een kortere looptijd is dat je over de gehele looptijd gezien goedkoper uit bent. Bij een enkele geldverstrekker kun je speciaal als starter een langere looptijd kiezen. Het voordeel is dan dat je lagere maandlasten hebt, maar over de gehele (iets langere) looptijd betaal je per saldo wel meer. Bovendien heb je in dit geval een meer complexe regeling rondom de hypotheekrenteaftrek. Hier kan je financieel adviseur je meer over vertellen.

Rente

Bij een annuïtaire hypotheek kun je uit alle rentevaste periodes kiezen: van variabel tot 30 jaar vast. Met Nationale Hypotheek Garantie is het vaak raadzaam om te kiezen voor een annuïteitenhypotheek met NHG, omdat je dan een lagere rente betaalt. Ook biedt NHG een vangnet voor de terugbetaling van je hypotheek.

Aflossen

Je maandbedrag blijft gelijk, maar de samenstelling verandert: in het begin betaal je meer rente en minder aflossing. Later draai je dit om, waardoor je schuld afneemt en je netto maandlasten vaak dalen.

Is extra aflossen verstandig?

Extra aflossen kan voordelig zijn bij een annuïteitenhypotheek, vooral als je hypotheekrente hoog is of je schuld groter is dan de woningwaarde. Dit verlaagt je maandlasten en rentekosten. Let wel op mogelijke boeterentes of voorwaarden van je geldverstrekker.

Maandlasten annuïtaire hypotheek berekenen

Met een rekenvoorbeeld laten we je zien hoe een annuïteit werkt. We gaan uit van een hypotheekbedrag van € 300.000,- en een rente van 4%. Je betaalt dan maandelijks een bedrag aan de geldverstrekker, de zogenaamde annuïteit, van afgerond € 1.432,-. Zolang de hypotheekrente niet wijzigt, betaal je dit vaste bedrag. De samenstelling van dit bedrag verandert in de loop van de tijd.

In het begin bestaat het bedrag grotendeels uit rente. Na verloop van tijd neemt de rentecomponent af, en betaal je steeds meer aflossing. Hier zie je een vereenvoudigd voorbeeld:

- Eerste maand: € 1.000 rente en € 432 aflossing

- Na 10 jaar: € 690 rente en € 742 aflossing

- Laatste maand: € 5 rente en € 1.427 aflossing

De netto maandlast (na hypotheekrenteaftrek) verandert wel. Deze bedraagt in het begin ongeveer € 1.100 – € 1.150, afhankelijk van je inkomen en belastingtarief. Naarmate de rentecomponent daalt, vermindert de renteaftrek, en stijgen je netto lasten richting het bruto bedrag van € 1.432.

Meer weten over wat dit voor jouw situatie betekent? Wij rekenen het graag samen met je door!

| Maand | Openstaande hypotheekschuld | Aflossing | Rente | Bruto maandlasten |

|---|---|---|---|---|

| 1 | € 300.000 | € 432 | € 1.000 | € 1.432 |

| 2 | € 299.568 | € 433 | € 999 | € 1.432 |

| 120 | € 219.935 | € 742 | € 690 | € 1.432 |

| 360 | € 1.427 | € 1.427 | € 5 | € 1.432 |

De voordelen van een annuïteitenhypotheek

Een annuïteitenhypotheek heeft de volgende voordelen:

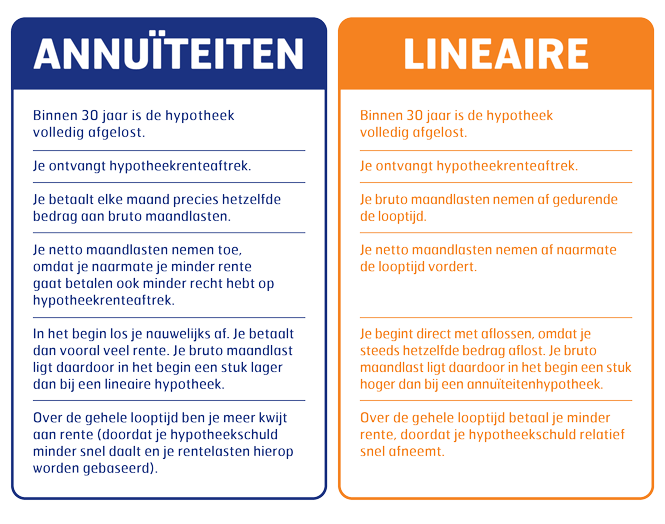

- Fiscaal voordeel: Bij een annuïteitenhypotheek profiteer je van hypotheekrenteaftrek. Dit betekent dat je de betaalde rente kunt aftrekken van je belastbaar inkomen, wat je maandlasten netto kan verlagen. Sinds 2013 is dit alleen mogelijk bij annuïteiten- en lineaire hypotheken.

- Je weet zeker dat de hypotheek aan het eind van de looptijd volledig is afgelost. Je lost er immers elke maand (tot de dertigste maand) op af.

- Je schuld neemt elke maand een beetje af.

- Je bruto en netto maandlasten zijn in het begin van de looptijd lager dan bij de lineaire hypotheek. Dit maakt het aantrekkelijk voor mensen die op dit moment (nog) niet zoveel verdienen, maar in de (nabije) toekomst hogere maandinkomsten verwachten.

De nadelen van een annuïteitenhypotheek

Naast die voordelen heeft een annuïtaire hypotheek ook een aantal nadelen:

- Je hypotheekschuld neemt minder snel af dan bij een hypotheek waar je lineair op aflost. Bij een lineaire hypotheek los je elke maand hetzelfde bedrag af. Dus in het begin los je veel meer af dan bij een annuïteitenhypotheek. Immers, bij een annuïteitenhypotheek los je dan misschien wel maandelijks af, maar dit gaat minder snel doordat je maandlasten in het begin voor een groot deel uit rente bestaan.

- Je betaalt in totaal bruto gezien meer rente. Dit komt doordat je in het begin weinig aflost en je rentelasten worden berekend op basis van je (relatief hoge) nog openstaande hypotheekschuld. Over de gehele looptijd betaal je bruto snel enkele duizenden euro’s meer bij een annuïteitenhypotheek dan bij een lineaire hypotheek, maar netto is het verschil een stuk kleiner.

- Je netto maandlasten nemen toe, doordat je fiscale voordeel van de hypotheekrenteaftrek in de loop der tijd minder wordt. Het is belangrijk dat je die stijgende lasten wel kunt dragen. Als je bijvoorbeeld verwacht juist minder te gaan verdienen (bijvoorbeeld doordat je binnenkort met pensioen gaat of doorat je op korte termijn minder gaat werken), dan is een annuïtaire hypotheek misschien niet zo passend.

Past een annuïteitenhypotheek bij jou?

Een annuïteitenhypotheek past bij je als je stabiele maandlasten wilt, waarde hecht aan fiscale voordelen zoals hypotheekrenteaftrek, en een hypotheek zoekt die eenvoud en zekerheid biedt gedurende de looptijd.

Annuïteiten of lineaire hypotheek?

We hadden het er net al even over: een alternatief voor een annuïteitenhypotheek is de lineaire hypotheek. Daarbij gaat de aflossing anders in zijn werk, maar heb je wel – net als bij een annuïteitenhypotheek – recht op hypotheekrenteaftrek. Ook over een nieuw af te sluiten hypotheek.

De belangrijkste verschillen en overeenkomsten van een annuïtaire hypotheek op een rij:

Het is tot slot ook mogelijk om een middenweg te kiezen, door voor een deel een annuïteitenhypotheek te kiezen en voor een deel een lineaire hypotheek. Je maandlasten vallen dan wat hoger uit dan bij een volledige annuïteitenhypotheek, maar je hypotheekschuld daalt ook sneller. Daar komt nog bij dat, afhankelijk van de verhouding, je netto maandlasten veel stabieler blijven.

Het is altijd aan te raden om je financiële situatie en mogelijkheden te bespreken met een hypotheekadviseur van Van Bruggen. Diegene kan je gericht advies geven over een passende hypotheekvorm, rentevaste periode en andere voorwaarden – en dan gebaseerd op jouw situatie.

Welke hypotheekvormen bestaan er nog meer?

Naast de lineaire en annuïteitenhypotheek zijn er ook nog andere hypotheekvormen:

- Aflossingsvrije hypotheek: Je betaalt alleen rente en lost in principe niet af, maar moet aan het einde van de looptijd wel de hele hypotheek terugbetalen. Dat kan door tussentijds steeds af te lossen en het resterende hypotheekbedrag aan het einde van de looptijd af te lossen. Hypotheekrenteaftrek geldt alleen voor bestaande hypotheken van vóór 2013.

- Spaar- en bankspaarhypotheek: Deze hypotheken kun je niet meer nieuw afsluiten, maar bestaande varianten kunnen doorlopen. Je spaart gedurende de looptijd maandelijks een bedrag en je gebruikt het gespaarde bedrag om uiteindelijk de totale hypotheek af te lossen.

- Leven– en beleggingshypotheek: Deze oudere hypotheekvormen combineren aflossen met een verzekerings- of beleggingsproduct.

Wij helpen je graag de beste hypotheekvorm voor jouw situatie te kiezen.

Kan ik mijn bestaande annuïtaire hypotheek wijzigen?

Je verdiepen in je hypotheekvorm doe je in ieder geval (vaak samen met een hypotheekadviseur) als je een nieuwe hypotheek gaat afsluiten. Maar ook als je op dit moment een annuïteitenhypotheek hebt lopen, kun je redenen hebben om je in andere opties te verdiepen:

- Je wilt je hypotheek oversluiten. De laatste jaren is de hypotheekrente flink gedaald. Het is dus goed mogelijk dat je voordeliger uit bent als je je hypotheek oversluit naar een andere aanbieder. Je kunt dan nieuwe afspraken maken over de voorwaarden voor je hypotheek en profiteert daarbij van de actuele hypotheekrente die je gedurende een periode laat vastzetten. Je kunt bij het oversluiten zelf kiezen of je opnieuw een annuïteitenhypotheek afsluit of dat een andere hypotheekvorm (of een combinatie van hypotheekvormen) beter bij je past.

- Je wilt hypotheek meenemen bij een verhuizing. Als je gaat verhuizen, heb je de keuze tussen je bestaande hypotheek meenemen of een volledig nieuwe hypotheek afsluiten. Je hypotheek meenemen kan voordelig zijn als je een hypotheek met een lage rente en gunstige voorwaarden hebt lopen en daar ook na je verhuizing van wilt profiteren.

- Je wilt je hypotheek verhogen. Heb je overwaarde op je woning en heb je daar mooie plannen voor? Door je hypotheek te verhogen, kun je mogelijk meer financiële ruimte voor jezelf creëren. Het hogere hypotheekbedrag kun je bijvoorbeeld gebruiken om je pensioen aan te vullen, een verbouwing te bekostigen of zonnepanelen te laten installeren. Er zijn een aantal mogelijkheden om je overwaarde te verzilveren. Een tweede hypotheek afsluiten is er daar één van.

Een annuïteitenhypotheek afsluiten? Onze adviseurs ontzorgen je

We hebben heel wat informatie met je gedeeld over de annuïteitenhypotheek en enkele andere hypotheekvormen. Maar hoe hak je dan de knoop door om voor één van die hypotheekvormen te gaan? Ons advies is simpel: ga met een hypotheekadviseur in gesprek die precies weet wat de voor- en nadelen van elk van de opties zijn. Hij of zij kan je er alles over vertellen en geeft je gericht advies passend bij jouw situatie.

Voor een eerste oriënterend gesprek kun je terecht bij een Van Bruggen-adviseur bij jou in de buurt. De eerste afspraak is altijd gratis en vrijblijvend.

Veelgestelde vragen over annuïteitenhypotheek

Ja, je kunt zeker extra aflossen op je annuïteitenhypotheek. Als je extra aflost, zal je hypotheekaanbieder de annuïteit opnieuw berekenen, omdat die dan omlaag gaat. Je hoeft dan minder rente te betalen en ook je maandelijkse aflossingsbedrag wordt kleiner.

Het is lastig om daar zonder verdere informatie een antwoord op te geven. Het helpt sowieso als je goed nadenkt of je liever in het begin iets meer betaalt voor je hypotheek of juist liever over een aantal jaar meer afdraagt. Houd daarbij ook rekening met de verwachtingen voor je toekomstige inkomen. Maar over het algemeen is het vooral verstandig om de keuze voor een bepaalde hypotheekvorm goed te bespreken met een hypotheekadviseur. Onze adviseurs kunnen je uitgebreid advies geven over het afsluiten, oversluiten of verhogen van je hypotheek. Van het kiezen voor een voordelige hypotheekaanbieder tot de keuze voor een rentevaste periode – zij kunnen je bij elk van die aspecten helpen goede keuzes te maken.

Een annuïteitenhypotheek geeft je zekerheid over je maandlasten, aangezien je elke maand exact hetzelfde bruto bedrag betaalt. Daarnaast weet je zeker dat je hypotheek na 30 jaar volledig is afgelost en neemt je hypotheekschuld elke maand af (hoewel wel minder snel dan bij een lineaire hypotheek). Verder kan het voordelig zijn dat je netto maandlasten in het begin lager zijn. Als je op dit moment nog niet zoveel verdient en verwacht wel meer te gaan verdienen, dan sluiten je maandlasten bij een annuïteitenhypotheek goed op die verwachte ontwikkeling aan.

Bij een annuïtaire hypotheek betaal je elke maand precies hetzelfde bedrag: de annuïteit. Deze bestaat uit een bedrag aan aflossing en een bedrag aan rente. Gedurende de looptijd ga je steeds iets meer aflossen en daardoor ook minder rente betalen. De netto maandlasten nemen toe, omdat je door de dalende rente ook steeds iets minder rente kunt aftrekken.

Bij de lineaire hypotheek is je maandbedrag niet gelijk. Je betaalt wel maandelijks hetzelfde bedrag aan aflossing, maar doordat je aflost op je hypotheek daalt je rentebedrag elke maand. Als je rente daalt, dalen ook je totale maandlasten mee. Zowel netto als bruto. Dat terwijl bij de annuïteitenhypotheek je netto maandlasten juist toenemen in de loop der tijd.

Op onze pagina over hypotheek afsluiten kun je precies lezen hoe dit in zijn werk gaat. Onze onafhankelijke hypotheekadviseurs kunnen je goed begeleiden tijdens dit gehele proces. Vanaf de berekening van je maximale leencapaciteit tot aan de notarisafspraak staan zij je graag bij met gedegen advies en volledige ontzorging bij het aanvraagproces.

Op deze pagina

- Wat is een annuïteitenhypotheek?

- Hoe gaat het in zijn werking?

- Maandlasten annuïtaire hypotheek berekenen

- De voordelen van een annuïteitenhypotheek

- De nadelen van een annuïteitenhypotheek

- Past een annuïteitenhypotheek bij jou?

- Kan ik mijn bestaande annuïtaire hypotheek wijzigen?

- Een annuïteitenhypotheek afsluiten? Onze adviseurs ontzorgen je

- Veelgestelde vragen over annuïteitenhypotheek