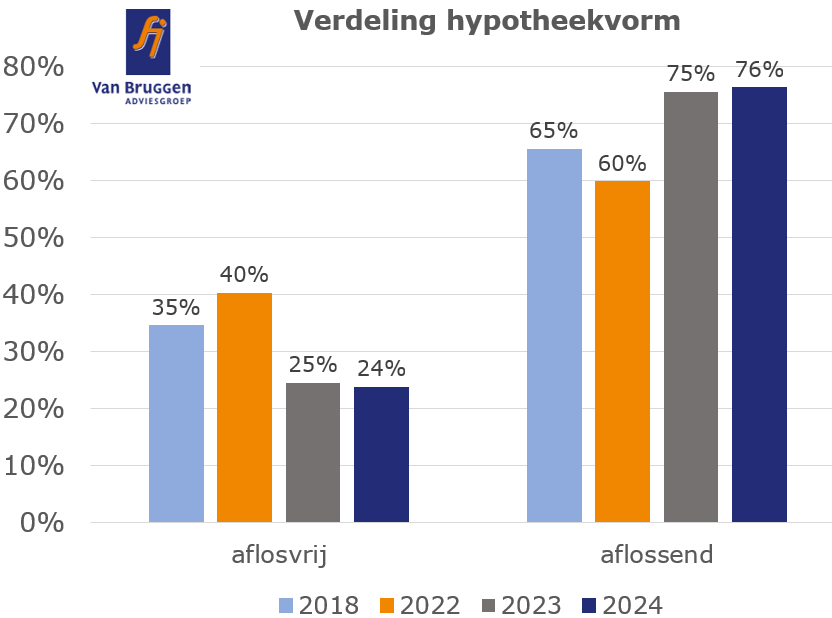

De aflossingsvrije hypotheek heeft de afgelopen twee jaar zijn populariteit verloren. In 2022 was nog 40% van de aangevraagde hypotheken een aflossingsvrije hypotheek; in de eerste vier maanden van 2024 is dat gedaald naar 24%.

Onder ‘aflossende hypotheken’ vallen de annuïteiten-hypotheek en de lineaire hypotheek, maar ook oude hypotheekvormen als de

(bank-)spaarhypotheek, beleggingshypotheek en levenhypotheek.

Deze oude hypotheekvormen kun je niet meer als een nieuwe hypotheek afsluiten. Maar mensen met een bestaande hypotheek kunnen die hypotheekvorm wel voortzetten bij de aankoop van een andere woning of bij een oversluiting.

Het grootste deel van de aflossende hypotheken is een annuïteitenhypotheek. Van alle aangevraagde hypotheekdelen in 2024 is ruim 72% een annuïteitenhypotheek. De aflossingsvrije hypotheek volgt op de tweede plek met 24%. De lineaire hypotheek wordt slechts in 3% van de gevallen aangevraagd en de oude hypotheekvormen zijn goed voor slechts 1% van alle aangevraagde hypotheekvormen.

Rentestijging belangrijke oorzaak voor afname aflossingsvrije hypotheken

De daling van het aantal aangevraagde aflossingsvrije hypotheken komt doordat de rente tussen 2022 en 2024 fors is gestegen.

Het voordeel van een aflossingsvrije hypotheek is dat je alleen rente betaalt en geen aflossing. Wel geldt voor nieuw af te sluiten aflossingsvrije hypotheken dat de rente niet meer aftrekbaar is. Zolang de rente laag staat, is het effect van de aftrekbaarheid van de rente beperkt. Maar als de rente stijgt, gaat dit wel een grote rol spelen.

We laten dat zien met 2 rekenvoorbeelden. We spreken in dit voorbeeld steeds van een leningdeel, omdat een aflossingsvrije hypotheek vaak deel uitmaakt van een combinatiehypotheek. Daarbij is het andere hypotheekdeel meestal een annuïteitenhypotheek.

Rekenvoorbeeld uit 2022:

Stel: je sloot begin 2022 een hypotheekdeel aflossingsvrij af van € 200.000,- tegen een rente van 1,4% voor 20 jaar vast (dat was toen de populairste rentevaste periode). Dan betaalde je bruto € 233,- per maand. Omdat de rente niet aftrekbaar was, was de netto hypotheeklast ook € 233,-.

Had je in plaats van een aflossingsvrije hypotheek gekozen voor een annuïteitenhypotheek, dan was de bruto maandlast over dit hypotheekdeel € 681,- geweest. De rente was dan wel aftrekbaar geweest, zodat de netto hypotheeklast (exclusief eigenwoningforfait) was uitgekomen op € 595,- in het eerste jaar. Deze netto maandlast zou gedurende de looptijd licht stijgen.

Door voor een deel van de hypotheek voor aflossingsvrij te kiezen, kon de maandlast in dit voorbeeld met netto € 362,- omlaag. Dat er aan het einde van de looptijd een restschuld overblijft, namen sommige hypotheekafsluiters voor lief.

Rekenvoorbeeld 2024:

De situatie in 2024 is anders door de hogere rente die nu geldt. Daardoor maken hypotheekafsluiters een andere afweging.

Stel: je hebt een hypotheekdeel van € 200.000,-.

Als je die aflossingsvrij afsluit tegen een rente van 3,9% voor 10 jaar vast, dan betaal je bruto en netto € 650,- per maand.

Sluit je diezelfde hypotheek af als een annuïteitenhypotheek, dan betaal je bruto € 943,- per maand. Netto betaal je het eerste jaar ongeveer € 704,- per maand. Omdat het verschil tussen een aflossingsvrije en annuïteitenhypotheek netto nu nog maar € 54,- is in het eerste jaar, kiezen de meeste hypotheekafsluiters liever voor een annuïteitenhypotheek. Daarbij hebben ze aan het einde van de looptijd geen restschuld meer.

Starter aflossingsvrij avers

In de grafiek op de vorige pagina tonen we de verdeling van aflossingsvrije en aflossende hypotheken voor alle hypotheekafsluiters. Maar er zitten grote verschillen tussen starters, doorstromers en bijsluiters. Op het laagtepunt van de rente in het jaar 2021 was 18% van de aangevraagde hypotheken door starters een aflossingsvrije hypotheek. Daarbij moet je bedenken dat een starter geen volledig aflossingsvrije hypotheek afsluit; dit is een deel van de totale hypotheek. Het andere deel van de hypotheek is vaak een annuïteitenhypotheek of soms een lineaire hypotheek.

In 2024 is het aandeel van aflossingsvrije hypotheken gedaald naar 4% bij starters. In bijna 96% van de gevallen sluit een starter in 2024 een hypotheek af die uit maar één leningdeel bestaat. Bij nieuwe hypotheken wordt dus bijna geen aflossingsvrije hypotheekdeel afgesloten.

Fiscaal overgangsregime en aflossingsvrije hypotheken bij doorstromers en bijsluiters

Het zijn vooral doorstromers, oversluiters en bijsluiters (mensen die een extra hypotheek afsluiten) die nog een aflossingsvrije hypotheek nemen. In de meeste gevallen maken zij gebruik van de fiscale overgangsregeling. Dat houdt in dat zij de hypotheekrenteaftrek mogen behouden als ze op 31 december 2012 een aflossingsvrije hypotheek hadden waarvan de hypotheekrente toen aftrekbaar was. Dat geldt in ieder geval voorlopig; de maximale duur van de aftrek is 30 jaar.

Ook doorstromers en bijsluiters kozen in 2024 zelden voor een aflossingsvrije hypotheek als ze een nieuwe hypotheek afsluiten waarvoor de overgangsregeling niet geldt. Bij doorstromers daalde het aandeel aflossingsvrije hypotheken van 46% in 2021 naar 36% in 2024. Bij bijsluiters daalde het aandeel aflossingsvrije hypotheken van 32% in 2022 naar 21% in 2024.