De huizenmarkt is in een rap tempo aan het veranderen. Daarbij zien we twee belangrijke wijzigingen:

Let op: Dit bericht is 3 jaar geleden gepubliceerd. Mogelijk is de inhoud hiervan verouderd.

- Het woningaanbod stijgt en dat is een goede zaak; want kopers kunnen uit meer woningen kiezen, waardoor de hysterie uit de markt gaat.

- De woningprijzen dalen en ook dat is een voor een deel een goede ontwikkeling. De afgelopen jaren hadden we te maken met enorme prijsstijgingen, waardoor een koopwoning voor veel starters steeds minder bereikbaar werd. Overbieden op woningen was aan de orde van de dag. Een lichte correctie van de huizenprijzen zorgt dat de woningmarkt weer meer in balans komt.

In dit artikel geven wij onze verwachtingen voor enerzijds het aantal woningverkopen en het aantal op te leveren nieuwbouwwoningen en anderzijds de prijsontwikkelingen van woningen.

Verwachting: aantal woningverkopen redelijk stabiel in 2023

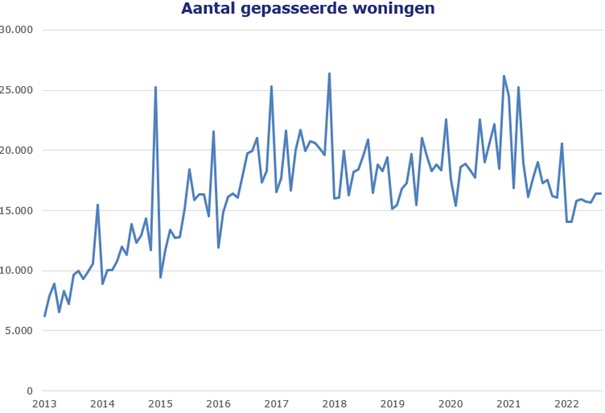

Eerst een korte terugblik op het aantal woningen dat van eigenaar wijzigt bij de notaris. Na de krediet- en eurocrisis steeg in de periode 2013 tot en met 2020 het aantal verkochte woningen van minder dan 10.000 per maand naar richting de 18.000 à 20.000 per maand, met uitschieters in de altijd topmaand december van meer dan 26.000. Sinds halverwege 2021 daalt het aantal gepasseerde woningen bij de notaris. Maar het lijkt er ook op dat die daling steeds kleiner wordt en dat er een zekere stabilisatie optreedt, met een verkoop van ongeveer 16.000 woningen per maand.

Wij verwachten dat er in 2023 ongeveer evenveel woningen verkocht worden als in 2022, namelijk zo rond de 190.000 à 195.000 woningen. Op de langere termijn verwachten we dat de doorstroming op de woningmarkt zal verbeteren en het aantal woningtransacties weer boven de 200.000 uit gaat komen.

Nieuwbouw blijft moeizaam

Het kabinet heeft zich ten doel gesteld om naast de bestaande woningvoorraad jaarlijks ongeveer 100.000 nieuwbouwwoningen te realiseren. Een ambitieus doel dat minister de Jonge hoopt te bereiken door onder andere afspraken te maken met provincies over de bouw van 900.000 woningen in de periode tot en met 2030. Het lijkt een grote uitdaging voor de provincies om deze afspraken daadwerkelijk te realiseren, zeker omdat twee op de drie nieuwe woningen in de categorie ‘betaalbaar’ moet vallen. Uitdagingen zijn bijvoorbeeld:

- Een dreigende bouwstop op veel locaties als gevolg van een te verwachten stikstofuitspraak van de Raad van State;

- De uitgifte van bouwvergunningen gaat moeizaam en er zijn veel juridische procedures die de bouw vertragen of tegenhouden;

- Terughoudendheid bij investeerders en bouwers door hoge grondkosten, gestegen materiaalkosten en ongunstige wetgeving voor verhuur van woningen;

- Het gebrek aan voldoende vakmensen om op te schalen;

In 2022 en 2023 worden waarschijnlijk rond de 70.000 nieuwe woningen opgeleverd en ook de komende jaren lijkt het niet erg realistisch dat de beoogde 100.000 woningen per jaar worden opgeleverd. Het duurt namelijk jaren voordat het idee van een nieuwbouwproject daadwerkelijk leidt tot de oplevering van nieuwbouwwoningen. Wij verwachten de komende jaren dan ook geen serieuze versnelling in het aantal opgeleverde nieuwbouwwoningen. Wij vrezen zelfs voor een achteruitgang als bepaalde geplande projecten vertraagd of uitgesteld worden. Om op een gemiddelde van 100.000 woningen per jaar uit te komen in 2030, moet er de komende jaren opeens een enorme versnelling komen in het aantal te bouwen woningen, wat voor alsnog vooral wensdenken lijkt. Minister de Jonge heeft ambitieuze plannen en komt met veel ideeën, maar zijn ministerie heeft de regie nog niet volledig naar zich toegetrokken, zoals in de vorige eeuw wel gebeurde met de bouw van Vinex wijken.

Verwachting: lichte daling huizenprijzen in 2023

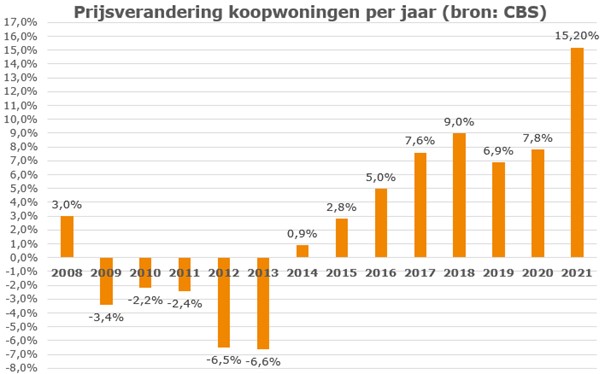

Eerst weer even een korte terugblik: Sinds 2014 stijgen de woningprijzen, nadat we in de periode 2008 tot en met 2013 een daling van in totaal ongeveer 20% zagen. Vanaf 2017 lag de stijging boven de 7% per jaar, met als uitschieter meer dan 15% in 2021.

Onze verwachting is dat we een lichte correctie van een paar procent op de huizenprijzen in 2023 gaan zien. Belangrijke reden is dat de huizenprijzen voor een heel belangrijk deel gedreven worden door hoeveel mensen kunnen lenen.

Hoeveel mensen kunnen lenen is afhankelijk van drie factoren:

- De leennormen

Vanaf 2023 gaan deze naar beneden, waardoor men minder kunt lenen.

- De hypotheekrente

Voorlopig stijgt de hypotheekrente en ook dit leidt ertoe dat men minder kan lenen. Het is heel lastig te voorspellen hoe de hypotheekrente zich de komende maanden en het komende jaar gaat ontwikkelen.

- Het inkomen

Bij de derde factor, het inkomen, zien we juist dat dit voor veel mensen omhooggaat, waardoor je meer kunt lenen.

Over het geheel genomen, ziet het er voorlopig naar uit dat de combinatie van lagere leennormen en een hogere hypotheekrente in 2023 een groter effect zullen hebben dan de hogere inkomens. Al kan dit in individuele situaties ook positiever uitpakken.

Aan de andere kant is er nog steeds een groot woningtekort van naar schatting 315.000 woningen. De vraag is veel groter dan het aanbod en dat zal hoogstwaarschijnlijk een goede bodem leggen en zo een grotere prijscorrectie voorkomen. Daarbij is het wel goed om te bedenken dat de woningmarkt ook altijd erg gedreven wordt door sentiment. Een groter deel van de consumenten vindt het op dit moment geen goede tijd om een woning te kopen, onder andere door de hoge energiekosten en hoge inflatie. Als de economie verslechtert en mogelijk in een recessie komt, bestaat de kans dat het sentiment verder achteruitgaat en mensen nog terughoudender worden. Voorlopig achten wij dit een minder waarschijnlijk scenario.

Verwachting huizenprijzen in 2025-2030

Voor de iets langere termijn hopen en verwachten wij dat de inflatie afneemt en ook de hypotheekrente iets lager uit zal vallen. Komt dit scenario uit, dan lijkt een verdere stijging van de huizenprijzen in 2025-2030 met een hoger percentage dan de inflatie waarschijnlijker dan een daling van de prijzen. Vooral ook omdat het woningtekort van 315.000 niet snel zal zijn ingelopen en misschien de komende jaren nog verder stijgt. Als het kabinet erin weet te slagen om tot en met 2030 900.000 woningen bij te bouwen, dan zal dit zeker een prijsdrukkend effect hebben in de tweede helft van de twintiger jaren. Maar zoals eerder geschreven moeten we eerst nog maar eens zien dat die plannen daadwerkelijk gerealiseerd worden.

Uitgangspositie nu veel beter dan tijdens de krediet- en eurocrisis

Sommige huishoudens die de vorige krediet- en eurocrisis meemaakten, zijn bang dat ze mogelijk weer in een situatie terechtkomen van een restschuld en dat hun huis onder water komt te staan. Dat wil zeggen dat de hypotheek groter is dan de waarde van de woning. Maar de kans hierop is voor de meeste huishoudens een stuk kleiner dan een decennium geleden.

Om te beginnen hebben de meeste huishoudens heel veel overwaarde opgebouwd in hun woning, zodat ze een behoorlijke prijsdaling op kunnen vangen. Over het algemeen geldt dat hoe langer geleden je een woning hebt gekocht, hoe meer overwaarde je hebt. De meeste huishoudens komen dan ook niet in gevaar bij een prijsdaling van in totaal 20%, zoals we die zagen in de periode 2008 tot en met 2013. Vaak is dat namelijk de prijsstijging die ze in de afgelopen 1 à 2 jaar hebben meegemaakt.

Een groep die wel risico loopt zijn vooral starters die het afgelopen jaar of de afgelopen jaren een huis hebben gekocht, en bijvoorbeeld ook nog overboden hebben, en een volledige financiering nodig hadden. Komen die dan meteen in de problemen?

Nee, want zolang ze in hun huis blijven wonen maakt het in feite niet uit wat de ‘papieren’ waarde van hun woning is. Dat wordt alleen anders als ze willen verhuizen, omdat ze bijvoorbeeld in een andere stad een baan krijgen of vervelender als de relatie eindigt of de lasten niet meer betaald kunnen worden door werkloosheid of arbeidsongeschiktheid. Overigens geldt ook voor starters dat de risico’s in de loop van de tijd kleiner worden, doordat ze ook aflossen op hun hypotheek. Dat de meeste starters dankzij de fiscale regelgeving een annuïteiten– of lineaire hypotheek afsluiten, zorgt er dus voor dat zij minder kwetsbaar zijn voor een prijsdaling. Zeker als we dit vergelijken met de situatie voor de kredietcrisis, toen men ook de bijkomende kosten in de hypotheek kon meefinancieren en er vaak een groot deel aflossingsvrij werd afgesloten.

::BLOK:AANMELDENNIEUWSBRIEF::