Nog niet zo lang geleden spraken de meeste economen de verwachting uit dat de rente, en daarmee ook de hypotheekrente, nog jaren laag zou blijven. Wellicht dat de rente met een paar tienden tot misschien zelfs wel één procent extra zou oplopen. En die verwachting gold niet alleen voor de nabije toekomst, maar die verwachting werd vaak uitgesproken voor de komende tien jaar. En heel raar was dat ook niet. De afgelopen twintig jaar ging de rente alleen maar naar beneden, op enkele korte tijdelijke oplevingen na. Belangrijke oorzaak was de wereldwijde vergrijzing, waarbij er steeds meer geld beschikbaar was, en het aanbod van geld dus groot was. Bovendien leken we in Europa de inflatie uitgeroeid te hebben en probeerde de Europese Centrale Bank (ECB) het afgelopen decennium met onconventionele maatregelen de inflatie op te krikken omdat die niet rond het gewenste niveau van 2% wilde komen.

Let op: Dit bericht is 3 jaar geleden gepubliceerd. Mogelijk is de inhoud hiervan verouderd.

Een coronacrisis en oorlog in onze achtertuin later, is de situatie drastisch anders geworden met een inflatie die we voor het laatst in de jaren zeventig van de vorige eeuw hadden. De koopkracht van huishoudens staat onder druk door de hoge energie-, brandstof- en boodschappenuitgaven. De gemiddelde hypotheekrente van 10 jaar vast is sinds het dieptepunt met 2,6% gestegen.

Hoge hypotheekrente voor velen geen probleem

De meeste huishoudens hebben hun hypotheekrente de afgelopen jaren tegen een enorm laag hypotheekrentepercentage vast gezet. We zijn een voorzichtig volk, dus vaak is de rente voor minimaal 10 jaar vastgezet, maar vaker zelfs nog voor 20 jaar en de laatste jaren zagen we een opmars van 30 jaar vast. De meeste huishoudens kunnen op dit moment zorgeloos naar de stijging van de hypotheekrente kijken, omdat het nog vele jaren duurt voordat hun rentevaste periode afloopt.

Korte resterende rentevaste periode

Heb je nog een korte rentevaste periode te gaan, dan heb je op dit moment een moeilijk dilemma. Hoop je dat de hypotheekrente over enkele maanden of jaren, afhankelijk van de duur van je resterende rentevaste periode, weer gaat dalen? Daar valt iets voor te zeggen als de prognoses van de ECB uitkomen dat de inflatie volgend jaar weer richting de 2% gaat. Of ben je bang dat de rente nog wel eens verder kan stijgen? Ook geen onrealistisch scenario als bijvoorbeeld de oorlog in de Oekraïne nog lang aanhoudt en Rusland de gasaanvoer steeds verder afknijpt, bedrijven de hogere kosten van energie en grondstoffen steeds vaker doorrekenen in een hogere prijs voor hun producten, en werknemers hogere lonen gaan eisen en dit mogelijk tot een loon-prijs spiraal leidt.

Het is geen gemakkelijk dilemma, omdat niemand met zekerheid kan voorspellen welke kant de hypotheekrente op zal gaan. Dat heeft het afgelopen half jaar ons wel geleerd.

Vijf rentescenario’s

Het is zinvol als je weet wat de gevolgen zijn van een toekomstige rente-ontwikkeling op je maandlasten. Die gevolgen verschillen per situatie, waarbij de hoogte van de hypotheek, de hypotheekvorm en de huidige rente een rol spelen. Aan de hand van twee concrete voorbeelden laten we de gevolgen zien van vijf rentescenario’s:

- De hypotheekrente daalt de komende tijd met 2% t.o.v. de rente van dit moment

- De rente daalt met 1%

- De hypotheekrente blijft gelijk

- De hypotheekrente stijgt met nog eens 1%

- De hypotheekrente stijgt met 2%

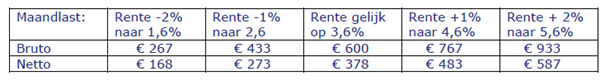

Voorbeeld 1

Als uitgangspunt pakken we een vijftigplus koppel die een aflossingsvrije hypotheek hebben van € 200.000,- en de rente in juni 2013 10 jaar vast hebben gezet tegen 4,2%. Dat was het gemiddelde hypotheekrentepercentage op dat moment. De bruto maandlast bedraagt op dit moment € 700,- en de netto maandlast exclusief eigenwoningforfait ongeveer € 441,-. Wat gebeurt er met de bruto- en netto maandlast in de verschillende scenario’s, uitgaande van de huidige 10 jaar vaste hypotheekrente van 3,6%?

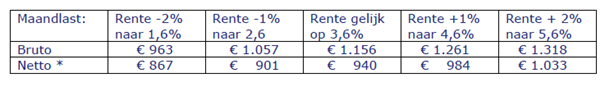

Op basis van deze verschillende rentescenario’s heb je beter inzicht in de concrete gevolgen voor de maandlasten en kun je weloverwogen een keuze maken over of je afwacht wat de rente gaat doen of dat je toch liever nu actie onderneemt en zekerheid krijgt over je hypotheeklasten.

Voorbeeld 2

In het tweede voorbeeld hebben we een wat jonger stel gepakt van begin veertig die in juli 2014 hun eerste huis kochten en een annuïteitenhypotheek hebben van € 260.000,- met een 10 jaar vaste rente van 3%, wat het gemiddelde tarief op dat moment was. Hun huidige bruto maandlast bedraagt € 1.096,- en de netto maandlast exclusief eigenwoningforfait ongeveer € 902,-. Wat gebeurt er met de bruto- en netto maandlast in de verschillende scenario’s uitgaande van weer de huidige 10 jaar vaste hypotheekrente van 3,6% als over twee jaar hun huidige rentevaste periode afloopt? Extra gegeven is dat de hypotheek dankzij de aflossingen op het renteverlengingsmoment nog € 197.652,- bedraagt.

* De netto maandlast is die in het eerste jaar na ingang van de nieuwe rente. De netto maandlast loopt bij een annuïteitenhypotheek op.

Voor wie zekerheid wil

Wil je nu al zekerheid over een lange periode, dan kun je verschillende acties ondernemen:

- rentemiddelen bij je huidige geldverstrekker;

- oversluiten bij je huidige geldverstrekker;

- oversluiten naar een nieuwe geldverstrekker.

Elk van deze opties heeft zo zijn voor- en nadelen en je financieel adviseur kan berekeningen voor je maken en je adviseren welke optie goed bij jouw situatie aansluit. Moet je bijvoorbeeld wel of geen boeterente betalen? Betaal je op dit moment een lagere rente dan de huidige rente, dan kun je meestal zonder boeterente je hypotheek oversluiten. Je gaat na oversluiten een hogere rente betalen, maar je hebt dan wel voor een langere periode zekerheid over je hypotheeklasten. Als je geldverstrekker rentemiddeling toestaat, is dat mogelijk een interessantere optie, omdat je huidige lage rente meetelt in het bepalen van de nieuwe rente.