Iedere (toekomstige) huizenkoper en vele huizenbezitters zijn benieuwd op welk niveau de hypotheekrentes in de toekomst staan. Het eerlijke antwoord is dat niemand dat met zekerheid kan zeggen. Wel kunnen we trends en factoren noemen die de hoogte van de hypotheekrente beïnvloeden. Het vervelende is alleen dat zich altijd onverwachte gebeurtenissen kunnen voordoen die grote invloed hebben op de rentes.

Trend: vergrijzing zorgt voor lagere rentes

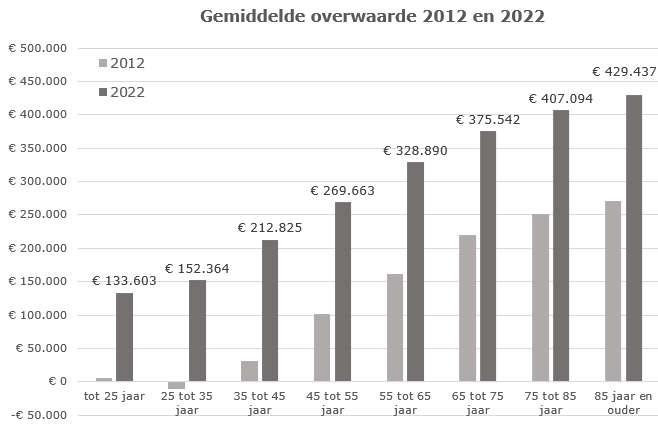

Een belangrijke lange-termijn-trend is dat de bevolking in de westerse wereld vergrijst. Oudere mensen hebben vaak veel meer vermogen dan jongeren. In Nederland zit hun vermogen voor een groot deel vast in de eigen woning (zie hieronder de ontwikkeling van de gemiddelde overwaarde van verschillende leeftijdscategorieën, in 2022 versus 2012).

Overwaarde, en nu? Download het whitepaper!

Maar wereldwijd zoekt dit stijgende vermogen al decennialang een weg naar de financiële markten. Dat betekent dat het aanbod van geld alsmaar toeneemt. Als dit harder gaat dan de vraag naar geld, dan heeft het een rentedaling tot gevolg.

Verstorende factoren op de financiële markten

Naast de lange-termijn-trend zijn er andere factoren die op een bepaald moment de hoogte van de rente bepalen. In 2008 zagen we bijvoorbeeld het vertrouwen in financiële instellingen, zoals banken, fors dalen. Deze financiële crisis leidde tot stijgende rentes op de financiële markten.

De stijgende rentes zorgden er op hun beurt voor dat vooral Zuid-Europese landen in de problemen kwamen, omdat de rentelasten op hun staatsschuld de pan uit rezen. Deze eurocrisis leidde ertoe dat de rentes nog verder stegen. Vervolgens sprak president Draghi van de Europese Centrale Bank (ECB) in 2012 de legendarische woorden ‘whatever it takes’ uit. Daarmee gaf hij aan dat hij alles zou doen wat in zijn macht lag om de euro te redden en de rentes niet te hoog te laten oplopen. Deze woorden waren genoeg om de rentes omlaag te brengen.

Doordat de inflatie in Europa niet het gewenste niveau haalde van rond de 2%, bleef de ECB lang de economie stimuleren met een lage rente en met de opkoop van obligaties . Bij het uitbreken van de coronacrisis in 2020 deden ze daar zelfs nog een schepje bovenop. Maar toen de coronacrisis eindigde, zorgde het economische herstel ook voor inflatie. Die inflatie werd nog verder aangewakkerd door de oorlog die Rusland in 2022 tegen Oekraïne begon. De energieprijzen stegen fors en die stijging werd doorberekend in hogere prijzen voor producten. Werknemers wilden gecompenseerd worden voor de hogere inflatie en vroegen hogere lonen, die ook weer verwerkt werden in hogere prijzen. De inflatie kwam in Nederland op een bepaald moment zelfs boven de 10% uit.

Beleggers die geld uitlenen, houden niet van inflatie. Inflatie betekent namelijk dat ze minder kunnen kopen met het uitgeleende geld op het moment dat de lening wordt afgelost. Beleggers willen dus gecompenseerd worden voor inflatie. In 2022 stegen de hypotheekrentes dan ook van 1-2% naar boven de 4%.

Verwachting hypotheekrentes 2025, 2027 en 2030

Inmiddels is de inflatie in de eurozone teruggebracht naar 2,4%. Dat is wel nog steeds hoger dan de 2% waar de ECB naar streeft. De daling van de inflatie vond met name in 2023 plaats en lijkt in 2024 te stagneren. De ECB verwacht dat de inflatie in 2025 en 2026 alsnog verder gaat afnemen en uiteindelijk zelfs iets onder de 2% uitkomt.

Daarom is onze verwachting dat de rentes op de financiële markten, en daarop volgend ook de hypotheekrentes, de komende jaren licht zullen dalen. We verwachten dat de populaire 10 jaar vaste hypotheekrente met NHG in 2025 uitkomt tussen de 3 en 3,5%.

Bij een stabiele economische ontwikkeling kan deze hypotheekrente in de jaren 2027 tot en met 2030 zelfs tot iets onder de 3% dalen. Maar wij verwachten niet dat de hypotheekrente snel teruggaat naar een niveau tussen de 1 en 2%. De ECB heeft van de afgelopen jaren geleerd dat overstimulering door een lage of zelfs negatieve rente in combinatie met een opkoopprogramma van obligaties niet bijdraagt aan financiële stabiliteit in Europa.

Er zijn altijd onverwachte gebeurtenissen

Het probleem van de renteontwikkelingen voorspellen, is dat de kans op toekomstige verstoringen groot is. Wat als Trump de nieuwe president van de Verenigde Staten wordt? De kans op een wereldwijde handelsoorlog neemt dan toe. Dit soort onrust vertaalt zich meestal in hogere rentes. Wat als China de druk op Taiwan opvoert om weer onderdeel te worden van China? Wat als de oorlog in het Midden-Oosten zich verder uitbreidt naar andere Arabische landen? Wat als Oekraïne de oorlog met Rusland verliest, of juist wint? Wat als de vogelgriep overslaat op de mens?

En dan hebben we nog maar een paar gebeurtenissen benoemd die we op dit moment als mogelijke scenario’s kunnen bedenken. Maar er zullen ook gebeurtenissen plaatsvinden die we nu nog niet kunnen voorzien.

Keuze rentevaste periode kun je lastig baseren op renteverwachting

Wie de rente voor zijn hypotheek voor een bepaalde tijd moet vastzetten, heeft op dat moment meestal niet zo veel aan een renteverwachting. Zoals beschreven, zijn er allerlei onverwachte gebeurtenissen die het verloop van de hypotheekrente in de toekomst onzeker maken. Niemand kan met zekerheid de hoogte van de hypotheekrente voorspellen in 2025 – laat staan over 5, 10 of 20 jaar.

Je moet bij de keuze voor de rentevaste periode vooral een afweging maken tussen deze zaken:

- Hoe langer je de rente vastzet, hoe hoger de rente normaal gesproken is. Heb je dat ervoor over?

- Kun je een eventuele hogere rente aan het eind van de rentevaste periode financieel opvangen?

- Hoe lang wil je zekerheid hebben over de hoogte van de hypotheeklasten? Hoe onrustig word je van de mogelijkheid van een eventuele stijgende rente aan het eind van de rentevaste periode?

- In hoeverre baal je als de rente daalt en je de rente voor lange tijd hebt vastgezet? (Je betaalt namelijk een hoge boete als je de hypotheek oversluit, tenzij je besluit te verhuizen, maar ook dat brengt extra kosten met zich mee.)