Binnenkort valt de WOZ-beschikking van de gemeente weer op de mat. De WOZ-waarde is de maatstaf voor verschillende belastingen. Dat zijn onder andere de gemeentelijke belastingen, zoals de onroerendezaakbelasting, maar ook het eigenwoningforfait. Dit jaar is de WOZ-waarde voor de meeste huishoudens licht gestegen. Wat betekent dit?

Gemiddelde stijging WOZ-waarde 2,8%

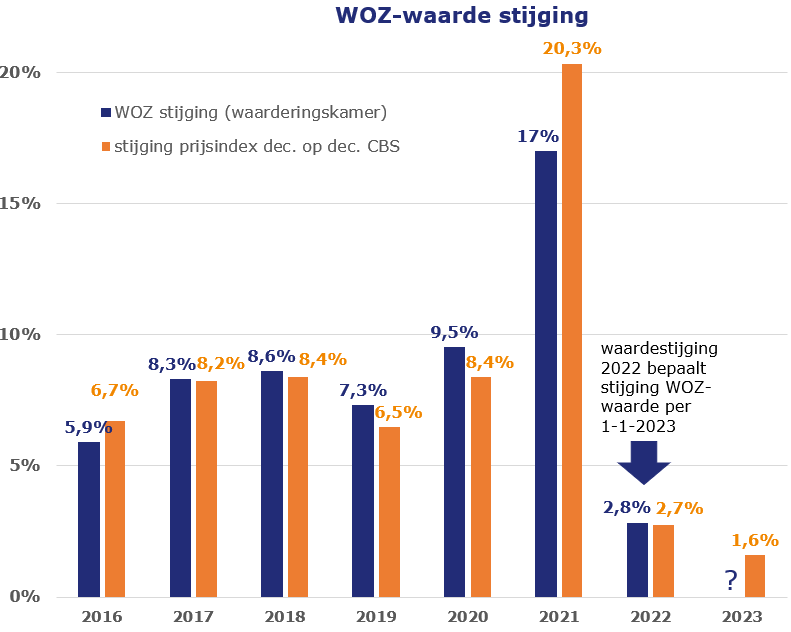

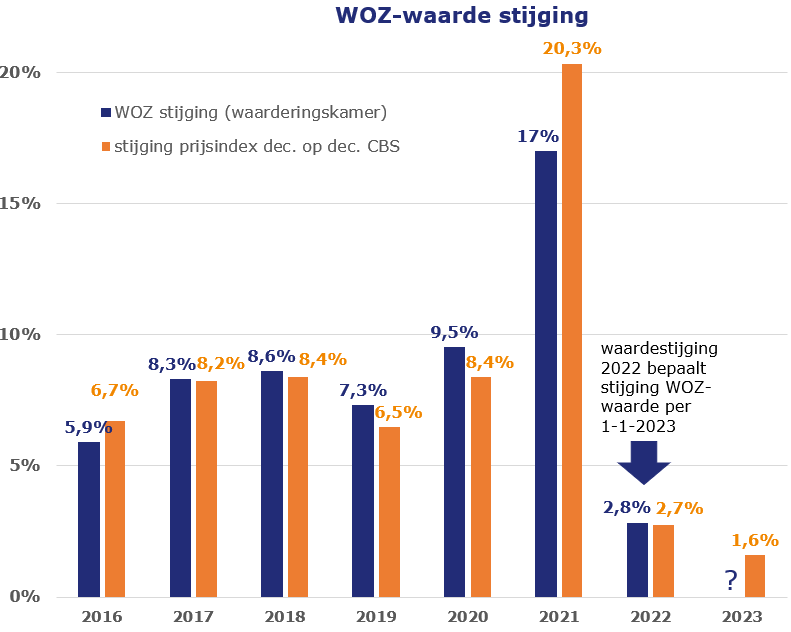

De WOZ-waarde geeft de waarde van de woning weer op 1 januari 2023. Gemiddeld stijgt de WOZ-waarde met 2,8%. Maar dat is slechts een gemiddelde. Hoe jouw WOZ-waarde zich ontwikkelt, is erg afhankelijk van onder andere factoren als je woonplaats, het type woning, de locatie van je woning en of je zonnepanelen hebt.

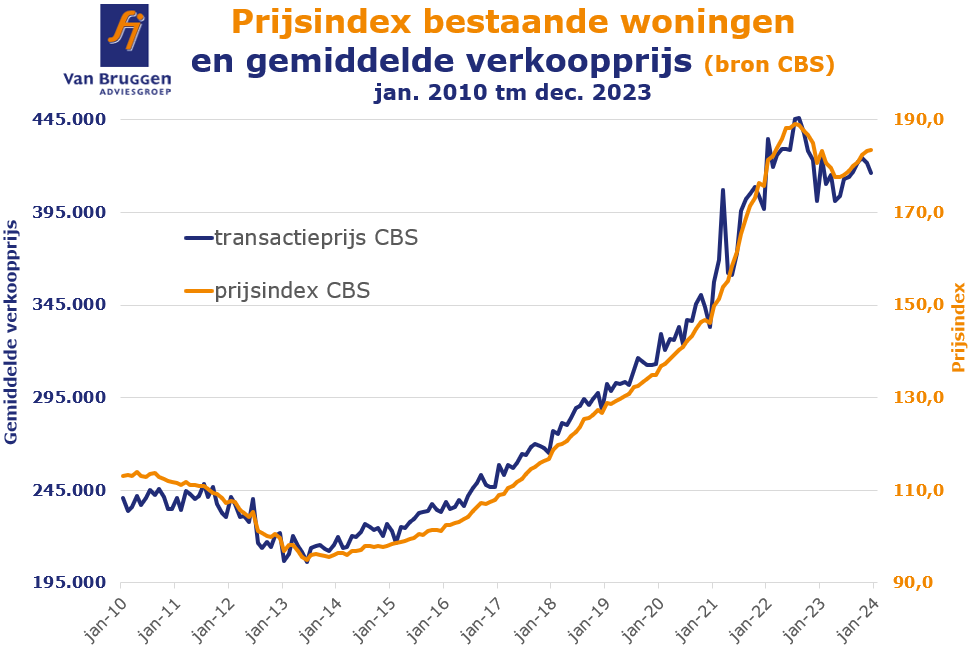

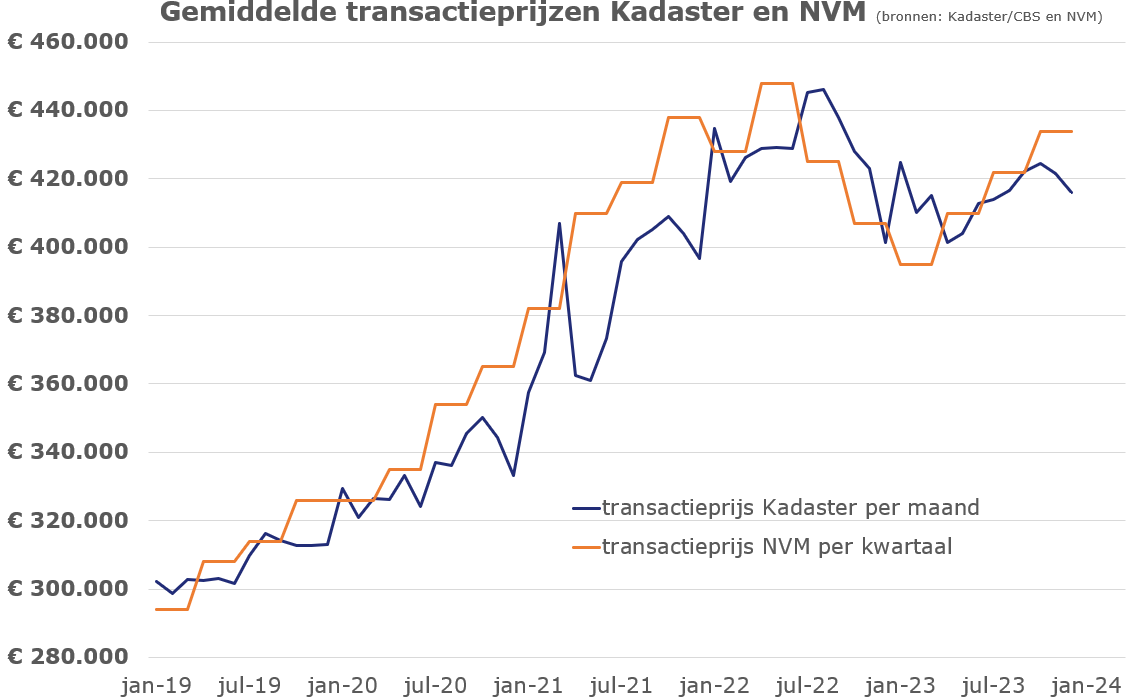

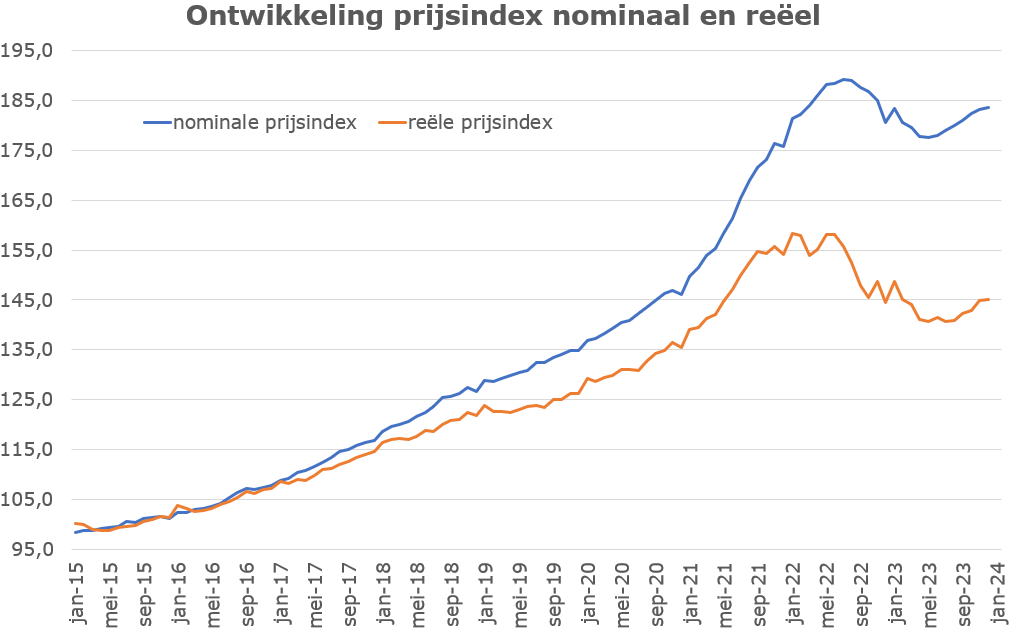

Je vraagt je misschien af hoe het kan dat de gemiddelde WOZ-waarde stijgt. Vanaf de zomer van 2022 zette toch een daling van de woningprijzen in? Dat klopt, maar over heel 2022 genomen stegen de prijzen toch gemiddeld met maar liefst 13,6%.

Waarom is de stijging van de WOZ-waarde dan slechts 2,8%? Dat komt doordat de WOZ-waarde bepaald wordt op 1 januari van een jaar.

Dat betekent dat je voor de indicatie van de huidige WOZ-waarde veel beter kunt kijken naar de waardestijging van een woning tussen december 2021 en december 2022. Die was 2,7%.

Het Centraal Bureau voor de Statistiek maakte bekend dat de huizenprijzen gedurende 2023 gemiddeld met 2,8% zijn gedaald.

De kans is echter groot dat de WOZ-waarde ook volgend jaar gemiddeld genomen gestegen is, met een percentage rond de 1,6%. Dat is namelijk de gemiddelde huizenprijzenstijging tussen december 2022 en december 2023.

Gemeentelijke belastingen stijgen met gemiddeld ongeveer 6%

De WOZ-waarde mag dan gemiddeld met “slechts” 2,8% stijgen, de gemiddelde gemeentelijke belastingen gaan met ongeveer 6% omhoog. Dat komt doordat veel gemeenten hun tarieven verhogen voor de onroerendezaakbelasting, afvalstoffenheffing en rioolheffing. Wat jouw verhoging precies is, hangt af van twee factoren: de gemeente waarin je woont en de waardeverandering van de WOZ-waarde.

Uit een onderzoek van Vereniging Eigen Huis onder 110 gemeenten blijkt dat een gemiddeld huishouden in 2024 € 938,- kwijt is aan gemeentelijke belastingen.

Hoe zit het met het eigenwoningforfait?

De nieuwe WOZ-waarde met peildatum 1 januari 2023 geldt voor de inkomstenbelasting van het belastingjaar 2024. Het bijtellingspercentage voor het eigenwoningforfait is in 2024 gelijk aan 2023, namelijk 0,35%. Iemand met een middeninkomen en een woning met een WOZ-waarde van € 400.000,- op peildatum 1 januari 2022 komt na een gemiddelde stijging van 2,8% uit op een WOZ-waarde van € 411.200,- per peildatum 1 januari 2023 en moet dan op jaarbasis ongeveer € 15,- meer inkomstenbelasting betalen.

Explosie aan WOZ-bezwaren in 2023

Vorig jaar maakten ruim dubbel zoveel mensen bezwaar tegen de hoogte van de WOZ-waarde in vergelijking met 2022. Het aantal bezwaren lag rond de 600.000 en veel gemeenten hadden moeite om de bezwaren binnen een redelijke termijn te behandelen.

Er zijn twee belangrijke oorzaken voor het grote aantal bezwaren in 2023. Dat was in de eerste plaats de forse stijging van de WOZ-waarde. De stijging was gemiddeld 17%. Veel mensen hadden het gevoel dat die stijging van de WOZ-waarde niet in overeenstemming was met de werkelijke stijging van hun woningwaarde. Dat kwam mede doordat het woonsentiment was omgeslagen op het moment dat zij de envelop van de gemeente ontvingen. Die omslag was dus alleen pas gekomen ná de peildatum van de WOZ-waarde.

Een tweede belangrijke factor zijn de commerciële bureaus die op no cure no pay-basis kunnen uitzoeken of je WOZ-waarde omlaag kan. Het nadeel van dit soort bureaus is dat gemeenten er een extra kostenpost aan hebben, die vaak weer doorberekend wordt in een hoger tarief voor de onroerendzaakbelasting. Uiteindelijk lijden alle inwoners van een gemeente daaronder. Wel zijn die bureaus een uitkomst voor mensen die het moeilijk vinden om zelf een bezwaar op te stellen. Overigens biedt onder meer Vereniging Eigen Huis op haar site een voorbeeld-bezwaarschrift en kun je zelf ook op zoek gaan naar vergelijkbare woningen om te bepalen of je WOZ-waarde terecht is. Uit onderzoek van de Waarderingskamer blijkt dat in 2022 gemiddeld 45% van de bezwaren werd gehonoreerd van mensen die zelf een bezwaar opstelden, tegenover 27% van de bezwaren die opgesteld waren door een bureau.

Nog een tip: veel gemeenten zien liever dat je eerst rechtstreeks met hen contact opneemt als je het niet eens bent met de WOZ-waarde dan dat je meteen een bezwaar indient. Houd wel de termijn van zes weken in de gaten. Alleen binnen die tijd mag je een bezwaar indienen.

Waarde woning gestegen? Controleer of je een lagere rente-opslag kunt krijgen

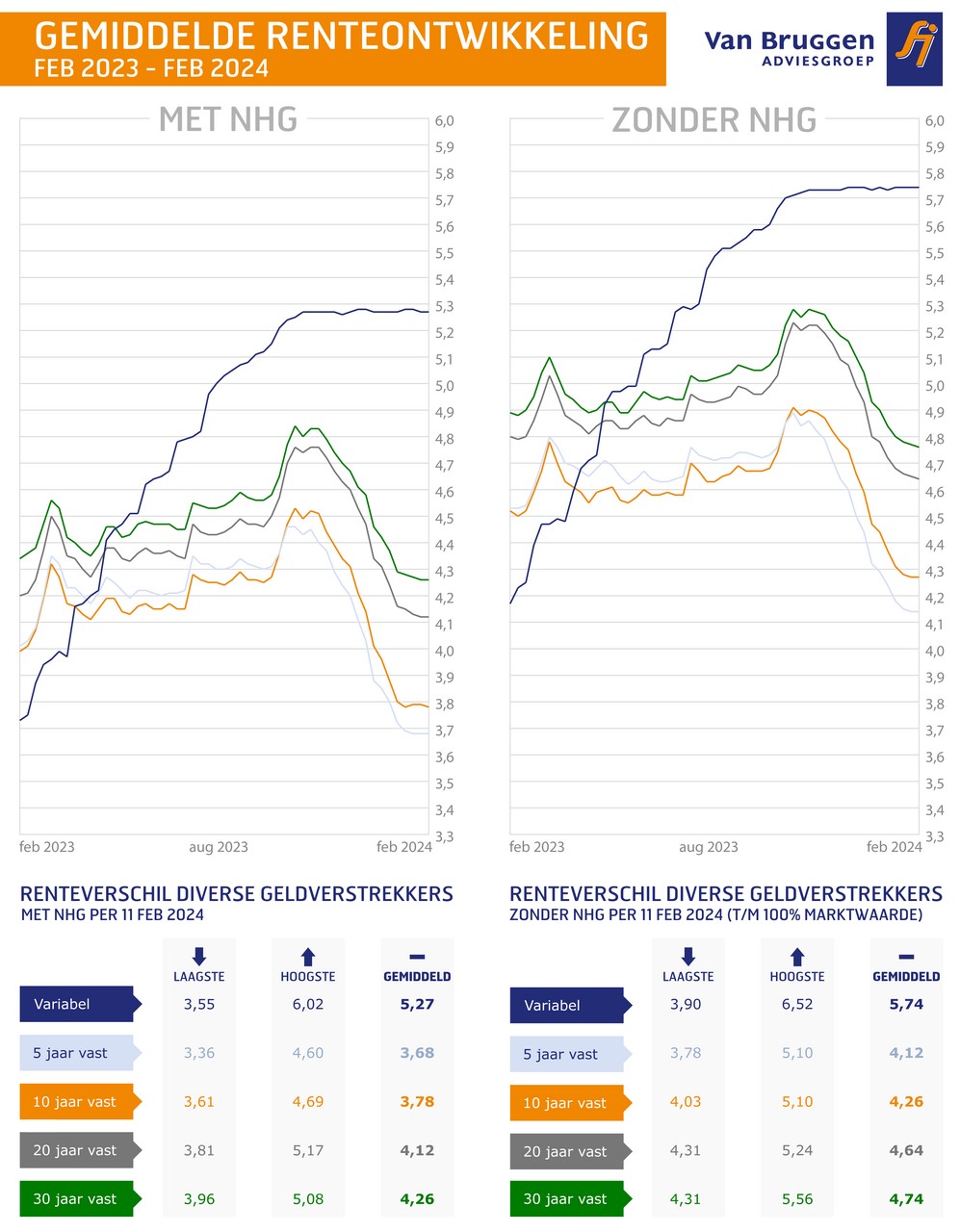

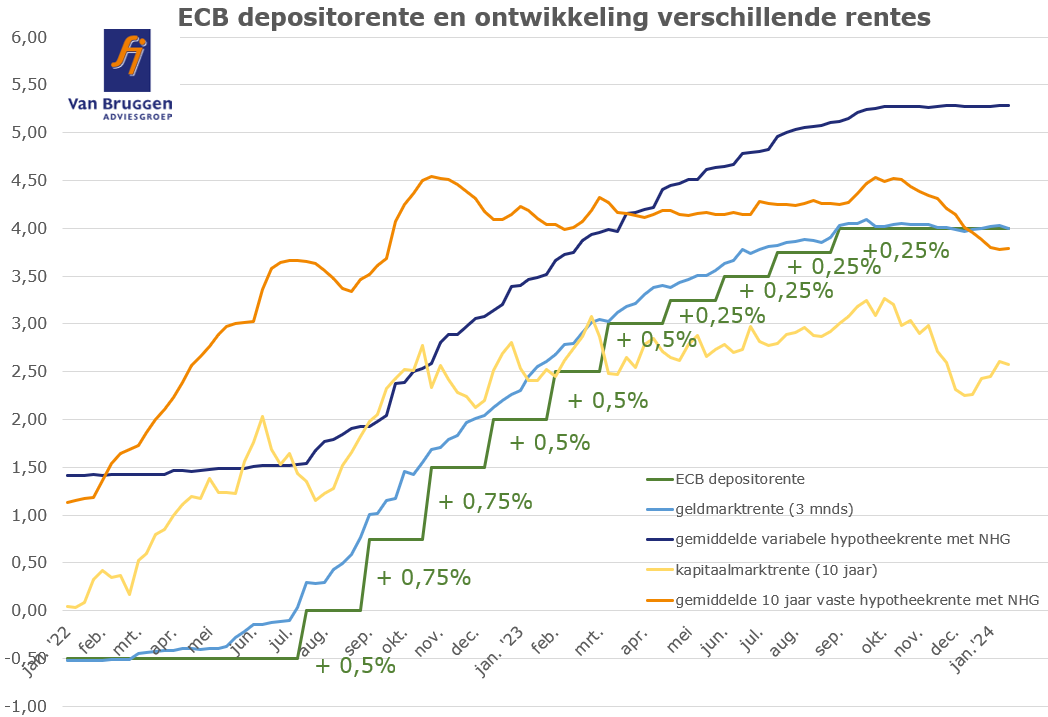

Heb je een hypotheek zonder NHG? Dan kom je misschien in aanmerking voor een lagere rente. Hoe zit dat? Als je een hypotheek zonder NHG hebt, dan betaal je een renteopslag. Die renteopslag is afhankelijk van hoe hoog je hypotheek is ten opzichte van de waarde van de woning. Heb je bijvoorbeeld (deels) een annuïteiten- of lineaire hypotheek, dan daalt je hypotheekschuld elk jaar. Maar nog veel belangrijker: de afgelopen jaren zijn de meeste woningen fors in waarde gestegen. Dat is in eerste instantie gunstig voor de geldverstrekker, want de hypotheekschuld is veel kleiner geworden ten opzichte van de woningwaarde. De geldverstrekker ontvangt daardoor in feite een hogere rentevergoeding dan passend is bij het risico dat de geldverstrekker op dit moment loopt om het geld niet volledig terugbetaald te zien.

Bij veel geldverstrekkers heb je de mogelijkheid om een verlaging van de renteopslag aan te vragen als je kunt aantonen dat de waarde van je woning is gestegen. Bij sommige geldverstrekkers moet dat met een taxatierapport, maar andere geldverstrekkers gaan akkoord met de WOZ-waardebepaling. Dat kan je wellicht één tiende tot enkele tienden rente schelen. Daarbij geldt dat hoe langer geleden je de rente voor het laatst hebt vastgezet, hoe hoger waarschijnlijk de opslag is die voor jou gerekend wordt. De rente-opslagen voor hypotheken zonder NHG zijn de afgelopen jaren namelijk steeds kleiner geworden. Maar om te bepalen of je naar een lagere rente-opslag kunt, wordt gekeken naar de oorspronkelijke rente-opslagen aan het begin van de rentevaste periode.

Een rekenvoorbeeld

Stel: je hebt een paar jaar geleden een woning gekocht van € 400.000,-. Je hebt een volledige annuïteitenhypotheek afgesloten zonder Nationale Hypotheek Garantie (NHG) van € 400.000,- tegen een rente van 2,7%. De renteopslag ten opzichte van een NHG-hypotheek was 0,5%. Stel: deze woning is nu in waarde gestegen naar € 650.000,-. Bovendien is je hypotheek door aflossingen gedaald naar € 355.000,-. De verhouding van de hypotheek ten opzichte van de woningwaarde is dan gedaald van 100% naar 55%.

Hoogstwaarschijnlijk kan de renteopslag omlaag, misschien wel met 0,3% à 0,4%. Dat scheelt je enkele tientjes per maand.